Guide

ETF (ou trackers)

(ou trackers)

Apparus aux États-Unis il y a une quinzaine d’années, les ETF (Exchange Traded Funds), aussi appelés trackers ou fonds indiciels, sont de plus en plus populaires auprès des épargnants. Et pour cause, ces fonds, permettent de répliquer des indices boursiers comme le CAC40, Nasdaq, ou autres de façon automatique avec donc des frais de gestion minimums (~0,3 %). En effet, contrairement aux fonds classiques qui ont des frais de gestion de 1,6 % environ, vous n’avez pas à payer chaque année les gérants de portefeuilles qui statistiquement ont du mal à justifier leurs salaires importants. Comme nous allons le voir les ETF les plus appréciés sont ceux répliquant l’indice « MSCI World », permettant ainsi avec un seul produit et en un seul ordre, une excellente diversification géographique et sectorielle du risque.

L’ETF constitue donc le produit idéal pour investir (et non pas jouer) au long-terme en bourse, afin de tirer avantage des bons rendements actions au long-terme (~8 % en moyenne sur + de 8 ans). Les ETF s’adressent à la fois aux épargnants débutants qui ne souhaitent pas passer plus de 30 minutes par an sur leur épargne, comme aux boursicoteurs avertis qui cherchent à diversifier leurs investissements.

1. Qu'est-ce qu'un ETF ?

L’ETF à plusieurs dénominations, en France il est aussi appelé tracker, fonds indiciel ou même Fonds Négocié en Bourse (FNB). C’est un type de titre (instrument financier) qui suit un indice, un secteur ou un autre actif, qui peut être acheté ou vendu en bourse de la même façon qu’une action ordinaire. Ce titre est lui même un fonds, c’est à dire un panier constitué de plusieurs autres titres. Dans notre cadre, nous nous intéresserons principalement aux ETF actions et ETF obligataires. Un ETF est appelé Exchange Traded Fund car il est négocié sur une bourse tout comme les actions.

On peut prendre comme exemple l’ETF Lyxor CAC40, qui réplique donc l’indice « CAC 40 », représentant les 40 plus grandes entreprises françaises. Cet ETF est donc constitué des 40 actions du CAC40 en proportion ou poids correspondant à celui de l’indice. Les ETF peuvent contenir de nombreux types d’investissements, y compris des actions, des matières premières, des obligations, ou un mélange de types d’investissements.

Quelles sont les différences avec un fonds classique ?

| Caractéristiques | ETF | Fonds classique |

|---|---|---|

Noms | Tracker, Fonds indiciel, Fonds Négocié en Bourse (FNB) | Fonds communs de placement, OPCVM, SICAV |

Type de gestion | Passive, réplique automatique un indice | Active, des gérants essayent de surperformer un indice en suivant différentes stratégies (stock picking, quantitatif, etc.) |

Frais de gestion | 0,25 % [0,1 % à 0,6 %] | 1,6 % [0,9 % à 2,5 %] |

Cotation | Continue sur la journée | Une fois par jour en fin de journée ("fixing") |

Supports | PEA, Assurance-Vie, Compte Titre-Ordinaire (CTO), PER, PEE | |

Comme nous y avons fait mention en introduction, la gestion passive par les ETF est de plus en plus populaire :

Source : Bloomberg 2008 à 2018 + Statistica 2019 et 2020 pour la gestion passive

Cela s’explique par les parts de marchés gagnées :

- Sur la gestion active, les ETF ayant nettement moins de frais de gestion

- Sur l’achat direct d’action, les ETF ayant moins de frais de commissions car un seul ordre est nécessaire. Par ailleurs, en tant que fonds, les trackers ne sont pas soumis à la taxe sur les transactions financières (TTF). Donc vous évitez les 0,30 % de taxes à chaque achat sur les grandes entreprises françaises (environ 140 entreprises concernées).

Selon plusieurs études, dans plus de 91 % des cas la gestion active sous-performe une gestion passive simplement indicielle, pour plusieurs raisons, en particulier à cause des frais élevés de la gestion active. En moyenne, la gestion passive est meilleure que la gestion active, comme le montre le résultat sur 5 ans des fonds classés « Actions France » vs un ETF CAC40 sur Quantalys. Sachant qu’il est difficile de sélectionner lequel des fonds actifs va surperformer (le fameux 9 %) nous vous conseillons d’investir directement en ETFs.

Ce sont les grandes entreprises de gestion d’actifs qui proposent ces produits. Au niveau mondial, nous retrouvons principalement BlackRock (avec iShares) et Vanguard, et en France Amundi, Lyxor AM et BNP AM. En France, vous aurez souvent affaire à l’un de ces cinq acteurs dans votre choix d’ETF.

2. Comment acheter et vendre des ETF en France ?

En tant que citoyen français, vous avez le choix entre 3 supports pour investir dans des ETF. Nous avons classé ces supports selon notre préférence pour une épargne la plus optimisée possible :

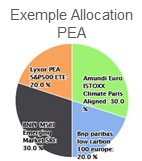

1. PEA : c’est le support que nous recommandons car il est le plus optimal en terme de frais globaux. En effet, vous pourrez sortir au bout de 5 ans seulement avec 17,2 % d’impôts sur les bénéfices et vous payerez seulement des commissions de transactions lors de l’achat et de la vente des ETF et ceux-ci sont attractifs chez certains courtiers (0,99 € chez Bourse Direct pour une transaction inférieure 500 €). Nous vous invitons à consulter notre allocation d’ETF au sein d’un PEA pour avoir des exemples de portefeuilles diversifiés que vous pouvez répliquer. Certains ETF ne vous seront cependant pas accessibles car le PEA est théoriquement limité aux actions européennes.

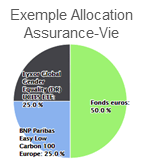

2. Assurance-Vie : vous pourrez également réduire vos impôts sur les bénéfices mais au bout de 8 ans seulement. Ici il n’y a pas de frais de transaction mais des frais de gestion sur les UCs (Unités de Comptes) prélevés par l’assureur de façon annuelle (0,6 % pour les meilleurs contrats d’assurance-vie). C’est donc notre deuxième choix.

3. Compte-Titre Ordinaire : malgré que ce soit type de compte sur lequel vous aurez le moins de frais (exemple avec Degiro ou eToro), vous ne pourrez pas cependant bénéficiez de réduction d’impôts comme sur les deux supports précédent. Vous payerez donc la flat-tax à 30 % d’impôts sur les bénéfices réalisés chaque année (dividendes + ventes avec plus-values). Au très long-terme cependant (+20 ans), mathématiquement les frais de gestion annuelle de l’assurance vis deviennent supérieurs à son avantage fiscal par rapport à un simple Compte-Titre.

3. Catégories et exemples d'ETF

Nous avons essayé ci-dessous de catégoriser l’offre en ETF en donnant à chaque fois quelques exemples. Cette catégorisation en est une parmi d’autres, et nous aurions également pu la mettre sous forme de tableau avec la classe d’actifs, la géographie, l’aspect ESG oui/non, et la thématique si existante.

- ETF Actions

- Géographie

- France – Lyxor CAC 40 (DR) ETF : FR0007052782

- Pays développés – Lyxor MSCI World UCITS : FR0010315770

- Pays émergents – Amundi MSCI Emerging Markets : LU1681045370

- Géographie + ESG (Environnement Social Gouvernance)

- Europe – Amundi Euro ISTOXX Climate Paris Aligned PAB : LU2182388582

- Europe – BNP Paribas Easy Low Carbon 100 Europe : LU1377382368

- Monde – Lyxor Global Gender Equality (DR) : LU1691909508

- Pays émergents – BNPP MSCI Emerging Market SRI : LU1659681313

- Secteur industriel

- Santé – Lyxor MSCI World Health : LU0533033238

- Tech – Lyxor MSCI World Information Technology : LU0533033667

- Thématique

- Religion musulmane – iShares MSCI World islamic UCITS ETF : IE00B27YCN58

- Robotique et IA (Intelligence Artificielle) – Lyxor Robotics & AI UCITS ETF : LU1838002480

- Europe + forts dividendes en croissances – Lyxor STOXX Europe Select Dividend 30 : LU1812092168

- Géographie

- ETFs Obligataires

- Géographie

- Europe – Lyxor PEA Obligations d’Etat Euro : LFR0013346681

- Géographie + ESG (Environnement Social Gouvernance)

- Europe – Lyxor ESG Euro Corporate Bond : LU1829218822

- Géographie

- ETFs Immobilier

- Géographie

- Europe – Lyxor PEA Immobilier Europe : FR0011869304

- Monde – Amundi Index FTSE epra NAREIT Global : LU1437018838

- Géographie

4. Avantages et Inconvénients des ETF

- Diversification numéraire : un seul ETF est souvent composé d'une centaine de titres voir plus, ce qui permet avec un seul produit de diversifier énormément le risque.

- Diversification géographique : un seul ETF peut permettre de détenir indirectement des entreprises de plusieurs pays différents. Certains pays pouvant subir des crises ou des récessions, cela diversifie encore une fois le risque global encouru. Attention les bourses sont de plus en plus interdépendantes du fait de la mondialisation de l'économie et une mauvaise année boursière est généralement globale.

- Diversification industrielle ou sectorielle. Les ETF permettent souvent de répliquer le poids équivalent aux PIB des différents secteurs de l'économie.

- Réduction des coûts. Comme expliqué précédemment, les ETF permettent d'économiser les frais de courtage (1 seul transaction au lieu de plusieurs) ainsi que de réduire énormément les frais de gestion, car ceux-ci sont gérés automatiquement ou semi-automatiquement, contrairement aux fonds classiques qui demandent une gestion humaine intense.

- Permet d'exposer une vision macro-économique. Vous pouvez surpondérer tel ou tel pays ou tel ou tel secteur en fonction des prédictions identifiées dans votre tasse de café ;). Attention, il est toutefois très présomptueux de penser que vous avez une meilleur vision économique que le reste du marché et il sera difficile de surperformer le MSCI World.

- Les ETF sont simples à comprendre, amènent de la transparence et cotent en continue

- La deuxième génération d'ETF, se basent sur des indices qui n'ont pas de toujours d'historique de performances ("track records"), ce qui complique la prise de décision pour l'investisseur. C'est le cas par exemple de certains ETF ESG qui ont un indice avec seulement 1 ou 2 ans d'existence car les analyses ESG n'étaient pas réalisées précédemment.

- Cela ne règle pas le problème de l'allocation d'actifs, entre action vs obligations vs immobilier, ni la question du timing d'entrée dans le marché

- Problème de perception du risque : les investisseurs se sentent parfois moins exposer, pourtant en cas de crises, les ETF peuvent perdre 30 %, 40 % ou 50 % comme le reste du marché

- Les ETF axés sur un seul secteur limitent finalement la diversification

- Les ETF à gestion semi-active peuvent avoir des frais élevés

- Risque systémique : les ETF amplifient les mouvements des indices à la hausse ou à la baisse. C'est un sujet de débats passionnés au sein du monde financier. Exemple en Mai 2010 ou en Aout 2015, ou il y a eu des problèmes de liquidités sur les marchés, les ETF continuaient de s'échanger avec des mouvements erratiques avec des écarts importants par rapports aux produits sous-jacents qu'ils étaient sensés répliquer

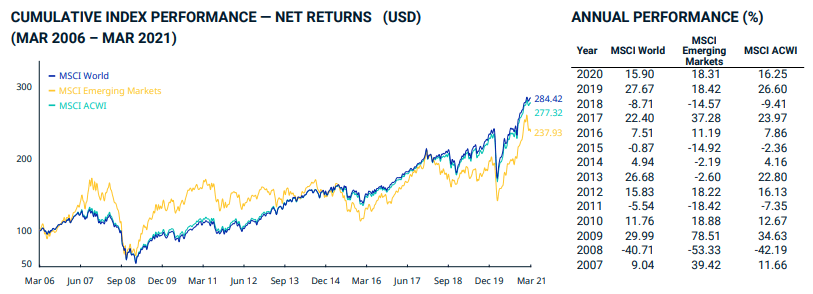

5. Diversifiez avec le MSCI AWCI ou le MSCI World

- MSCI World à ~88 % : indice de 23 pays des marchés développés, composé d’environ 1 500 sociétés

- MSCI Emerging Market (EM) à ~12 % : indice de 26 pays des marchés émergents, composé d’environ 1 500 sociétés

6. Pour allez plus loin

1. Les indices que vous rencontrerez le plus

- Global

- MSCI AWCI, MSCI World, MSCI Emerging Market (voir plus haut)

- FTSE All-World – couvre environ 3 900 actions provenant de 50 pays

- États-Unis

- S&P 500 – suit la valeur de 500 sociétés à grande capitalisation aux États-Unis.

- NASDAQ 100 – rend compte de la valeur marchande des 100 plus grandes sociétés non financières aux États-Unis.

- Russell 2000 – indice qui représente la partie des actions de petite capitalisation de l’univers des investissements en actions.

- DJIA – mesure la valeur des 30 plus grandes valeurs de premier ordre aux États-Unis

- Europe

- Euro STOXX 50 – porte sur les 50 premières sociétés de premier ordre de la zone euro.

- CAC 40 (France) – 40 sociétés, dont des entreprises mondiales telles que LVMH et AXA, le CAC 40 est populaire auprès des traders car il dépend fortement des revenus étrangers.

- FTSE 100 (Angleterre) – mesure la performance de 100 sociétés de premier ordre cotées à la Bourse de Londres.

- DAX (Allemagne) – suit les performances des 30 plus grandes entreprises cotées à la Bourse de Francfort.

- FTSE MIB (Italie) – performance de 40 des principales sociétés cotées sur la Milano Italia Borsa (MIB), la bourse nationale italienne.

- Asie

- Nikkei 225 (Japon) – marchés boursiers les plus actifs d’Asie, comprend 225 actions cotées à la Bourse de Tokyo.

- SSE Composit (Chine) – composé d’actions A et d’actions B cotées à la bourse de Shanghai.

- BSE SENSEX (Inde) – anciennement connu sous le nom de Bourse de Bombay (BSE), l’indice S&P BSE SENSEX suit les performances de 30 sociétés réparties dans divers secteurs.

- Autres

- S&P Latin America 40 – 40 sociétés latino-américaines de premier ordre, l’indice S&P Latin America 40 couvre environ 70 % de la région.

2. ETF ou fonds distribuant vs capitalisant

La différence se fait sur le traitement des dividendes reçus par l’ETF ou par le fonds.

ETF distribuant ou non-capitalisant : paye en cash au détenteur, de façon trimestrielle ou annuelle, les dividendes reçus des différentes actions composants l’ETF.

ETF capitalisant : réinvestit automatiquement les dividendes reçus en achetant des nouvelles actions ou actifs, en faisant donc « gonfler » le prix de la part de l’ETF.

Si le rendement brut avant impôt est identique, l’ETF capitalisant aura dans certains cas un avantage sur celui distribuant. En effet les dividendes reçus seront entièrement réinvestis et les impots prélevés à la fin, alors que dans le cas distribuant, une partie sera prélevés « au début » pour les impôts avant d’être éventuellement réinvestis. Cela n’est pas le cas pour le PEA ou les impôts s’appliquent sur les sommes en cash sorties du support.

Pour simplifier, nous vous conseillons davantage les ETFs capitalisant, qui sont d’ailleurs les plus courants.

3. Les types d'ETF

Si pour le moment nous avons principalement fait allusion aux ETF actions, il existe des ETF sur presque toutes les classes d’actifs. Ceux-ci peuvent être utilisés pour générer des revenus, spéculer, augmenter les prix et couvrir ou compenser partiellement le risque dans le portefeuille d’un investisseur. Vous trouverez ci-dessous plusieurs exemples de types d’ETF.

- Les ETF d’obligations peuvent comprendre des obligations d’État, des obligations de sociétés et des obligations d’État et locales, appelées obligations municipales. Ce type d’ETF est en pleine essors.

- Les ETF sectoriels suivent un secteur particulier, comme la technologie, la banque ou le secteur pétrolier et gazier.

- Les ETF « commodity » investissent dans les matières premières comme le pétrole brut ou l’or.

- Les ETF de devises investissent dans des monnaies étrangères, comme l’euro ou le dollar canadien.

- Les ETF inversés tentent de tirer profit de la baisse des actions en les vendant à découvert. La vente à découvert consiste à vendre une action, à s’attendre à une baisse de sa valeur et à la racheter à un prix inférieur.

En France, la plupart des ETF sont constitués comme des fonds ouverts OPCVM ou SICAV et sont soumis à la loi sur les sociétés d’investissement de 1940.

7. Questions fréquentes

Pourquoi utiliser des ETF au lieu d'acheter des actions en direct?

3 raisons principales :

- Les frais de transactions : vous achetez en général seulement 2 ou 3 ETFs, versus plus de 30 actions, les frais de transaction d’achat / vente sont donc considérablement réduits

- La performance : plusieurs études dont celles de S&P SPIVA montrent que la gestion passive surperforme la gestion active (98 % des fonds sous-performent leur indice sur 10 ans pour les actions mondes par exemple)

- Le temps passer à gérer son épargne : pour moi c’est presque le plus gros avantage, vous n’avez pas à vous soucier de choisir et de suivre régulièrement les entreprises

Quel(s) ETF(s) me recommander vous d'acheter ?

Deux stratégies s’affrontent :

1. Soit vous essayer de répliquer une exposition au MSCI World ou MSCI AWCI, avec ou pas une éxigence éco-responsable. Voir notre recommandation pour une allocations PEA et allocations Assurance-Vie

2. Soit vous essayer de surpondérer certains pays ou secteurs que vous pensez performerons davantage dans le futur. Ce choix est cependant assez présomptueux.

Quel est le rendement d'un ETF ?

Le rendement est bien entendu lié à la performance de l’indice qu’essaye de répliquer l’ETF. Attention ici car « les performances passées ne préjugent pas des performances futures ». Cependant, sur un indice reconnu, au long-terme (+ 10 ans) les analystes s’accordent sur un rendement action estimé autour de 8 % / an environ.

Il existe une légère différence appellée tracking error entre un ETF et son indice, du au frais de gestion de l’ETF et aux approximations faites par la gestion automatique pour répliquer l’indice.

Quelle est la meilleure plateforme pour acheter des ETFs ?

Cela dépendra du support sur lequel vous souhaitez placer vos ETFS :

- PEA : nous vous recommandons Fortuneo (voir comparatif PEA)

- Assurance-vie : Linxea Avenir (voir comparatif Assurance-Vie)

- CTO : Degiro (voir comparatif CTO)

Merci pour cet article très complet qui m’a permis de découvrir ce support !!

Bonjour,

Merci pour votre contenu de qualité.Recommandez-vous de placer des ETF sur un PER ? Si oui, lequel?

Bonjour Aude,

Pour un taux Marginal d’Imposition à partir de 30%, le PER est effectivement legeremment plus avantageux que l’Assurance-vie pour les sommes dont vous n’aurez pas besoin avant la retraite.

https://investir.lesechos.fr/placements/assurance-vie/actualites/simulateur-per-ou-assurance-vie-1964601.php

Il est également encore plus avantageux dans certains cas spécifiques :

1) Taux Marginal d’Imposition (TMI) actuel élevé, et TMI attendu en retraite plus bas

2) Dans une optique de transmission (PER pour son enfant avec une TMI plus basse en début de carrière)

3) Lors d’un PERP, PERCO, ou article 83 déjà existant, pour sortir plus facilement et bénéficier d’un meilleur contrat (moins de frais)

4) Pour constituer une assurance en cas d’accident (ce qui est bien-sûr un scénario non souhaitable)

Linxea propose un PER Linxea Avenir, et les ETF sont similaires à celui de l’Assurance-Vie Avenir :

https://www.grainedinvestisseur.com/allocation-assurance-vie/

En espérant avoir répondu à vos questions ! Cordialement, Mohamed

merci pour ces infos précieuses. en tant que débutant, j’ai choisi d’investir en etfs. ma question est: est-ce conseillé d’acheter plusieurs etfs identiques (par exemple lyxor msci world) ou un seul suffit? Merci

Il est préférable d’acquérir des ETF complémentaires: ETF MSCI WORLD avec ETF s&p 500 et un ETF dans les marchés émergents par exemple ).