Assurance Vie

Avis Yomoni

Résumé de notre avis sur Yomoni : Yomoni fut le premier robot advisor pour les particuliers à être proposé en France dès 2015, dépoussiérant ainsi le paysage de l’épargne française avec cette petite révolution venue d’outre atlantique. Depuis l’offre et les fonctionnalités n’ont cessé de s’étoffer. Ainsi, si le produit phare reste l’assurance vie en gestion pilotée, il est désormais possible de souscrire à un PER, un PEA ou un CTO. Le concept sous-jacent de robot-advisor lui reste le même, soit un investissement optimisé en fonction d’un questionnaire définissant votre profil de risque, et ensuite une gestion passive et diversifiée au travers d’ETFs. Côté services, les retours des utilisateurs sont excellents, avec une moyenne de 4,6 / 5 sur Trustpilot. Il faut dire que c’est l’interface utilisateur la plus poussée qui nous a été donné de voir jusqu’à présent, et que le service client est très compétent et disponible. Reste à savoir si les frais supplémentaires (~ 0,60 % / an) occasionnés par la gestion pilotée vaillent le coup versus une gestion libre d’un concurrent du type Linxea, avec une allocation ETFs intelligentes. Chacun sera libre du choix final.

1. Fiche Yomoni

Chiffres clés de l'entreprise

- Année de création : 2015

- 25 000 clients - 320 millions d'euros d'encours (fin janvier 2021)

Produits proposés

-

Assurance Vie Gestion pilotée

(focus de cet article) -

PEA - Plan Epargne Action

(abordé brièvement chapitre 6) -

PER - Plan Epargne Retraite

(abordé brièvement chapitre 6) -

CTO - Compte-Titre Ordinaire

(abordé brièvement chapitre 6)

Notes Assurance vie Yomoni

à venir…

Caractéristiques Assurance vie Yomoni

- Investissement minimum : 1 000 €

-

Durée : conseillé minimum 8 ans pour raison fiscale

(s’applique à la date d’ouverture du contrat)

-

Investissement maximum : conseillé 150 000 €

(pour des avantages fiscaux optimaux, mais peut être au delà)

-

Frais bas sur la gestion pilotée

0,60 % assureur + 0,70 % Yomoni + 0,3 % ETFs / trackers

= 1,60 % / an pour la partie UC

0,60 % pour la partie fonds en euros - Disponibilité du capital : disponible

2. Performances Yomoni

Retrouvez notre Comparatif Assurance Vie Gestion Pilotée complet entre Nalo, Yomoni et We Save

3. Avis Yomoni en 9 points

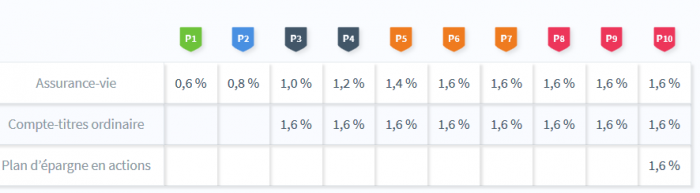

- Frais de gestion les plus bas du marché : 1,60 % tout compris pour la partie UC investi exclusivement en ETFs (trackers) et 0,60 % pour la partie en fonds euros. C'est simplement les frais de gestion les plus bas du marché sur le segment de l'Assurance-Vie en gestion pilotée.

-

Expérience utilisateur : l'interface utilise les dernière technologie web (ReactJS) et a clairement une longueur d'avance sur la concurrence. C'est vraiment un plaisir d'aller consulter son épargne (même si nous vous recommandons de ne le faire que tous les 6 mois ou une fois par an

).

- Investissement Responsable : sur ce coup-là, c'est bien Yomoni qui a suivi NALO et propose désormais une offre 100 % Investissement Responsable, toujours en investissant aux travers d'ETF respectant certains critères ESG.

- Service client : 4,6 / 5 sur trustpilot, des conseillers (à Paris), un chat ou un support par email (contact@yomoni.fr), le service client est vraiment soigné.

- Offre & produits : grâce à ses différentes certifications, et contrairement à son concurrent NALO, Yomoni ne s'arrête pas à l'Assurance-Vie mais propose également le PEA, le CTO (Compte-Titre Ordinaire), le PER et même le PEE pour les entreprises. De nouvelles offres font également régulièrement leur apparition comme l'Assurance-Vie Kids, l'Assurance-Vie Responsable ou Yomoni Society.

- Education : Yomoni propose en accès libre un guide de l'épargne extremement bien fait sur les différents concepts financiers. La plateforme est vraiment engagée sur ce créneau avec le développement d'un podcast "l'argent fait le bonheur".

- Communication : une newsletter est envoyée régulièrement et la communication de l'équipe est vraiment excellente en période de crise (covid-19).

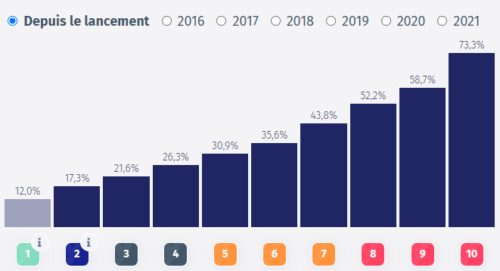

- Performance : d'un premier abord, comme vous pouvez le voir ci-dessus, au long-terme les rendements des différents profils sont vraiment au rendez-vous. Ainsi, pour le profil 10 - le plus agressif - en Assurance-vie, la performance cumulée de 2016 à 2021 est de 73,3 %. Cependant, si on compare au MSCI World, on se rend compte que sur ce même profil, presque chaque année la performance est en deça de cet indice de quelques points de pourcentage.

- Valeur ajoutée finale : encore une fois, malgré les nombreux atouts de la plateforme, on peut donc se dire que finalement il aurait été plus avantageux d'investir en direct dans une Assurance-Vie en Gestion Libre en faisant soi-même l'allocation fonds euros / ETFs.

4. Caractéristiques Assurance vie Yomoni

| Lien d'inscription | |

|---|---|

| Evaluation Graine d’investisseur | |

| Courtier | Yomoni |

| Assureur | Crédit Mutuel Suravenir |

| Promotion |

Jusqu’à 350 € de frais de gestion remboursé

UC > 30%, 3/6 mois Code : WELCYOM Fin de la promotion : 06 février 2022 |

| Frais sur versement | 0% |

| Investissement minimum | 1 000 € |

Performance 2020 net de frais de gestion |

De +2,8 % à +7,6 % |

|---|---|

| Frais de gestion Assureur | 0,60 % |

| Frais de gestion plateforme | 0,70 % |

| Frais de gestion ETFs | 0,30 % |

| Frais de gestion UC | 1,60 % (0,60 % + 0,70 % + 0,30 %) |

| Frais de gestion fonds euros | 0,60 % |

| Frais de gestion total | [% fonds euros] * 0,60 % + [% UC] * 1,60 % |

| Nombre de profils de gestion | 10 profils, du plus défensif au plus agressif |

Performance 2020 net de frais de gestion |

De +2,8 % à +7,6 % |

|---|---|

| Frais de gestion Assureur | 0,60 % |

| Frais de gestion plateforme | 0,70 % |

| Frais de gestion ETFs | 0,30 % |

| Frais de gestion UC | 1,60 % (0,60 % + 0,70 % + 0,30 %) |

| Frais de gestion fonds euros | 0,60 % |

| Frais de gestion total | [% fonds euros] * 0,60 % + [% UC] * 1,60 % |

5. Entreprise & concepts

Yomoni a été créé en 2014, et le premier service d’Assurance-Vie en gestion pilotée a été lancé officiellement en 2015, étant ainsi le tout premier Robot Advisor à voir le jour en France. L’équipe s’est inspirée des FinTech – start-up technologique dans le domaine de la finance – comme MoneyFarm au UK et en Italie ou Bettermont aux États-Unis. Comme son nom l’indique, un robot advisor, ou robot-conseiller, va permettre à la fois de conseiller un investisseur et de réaliser des investissements, le tout de façon automatisée. L’avantage principal de ces systèmes étant de réduire les coûts habituels inerrants à gestion privée de patrimoine, permettant ainsi à une clientèle moins aisée d’accéder à ce type de services. Différents niveaux de complexités existent pour ces robots, certains allant jusqu’à utiliser du big data ou de l’intelligence artificielle.

Chez Yomoni comme pour les autres plateformes concurrentes françaises, nous restons sur un algorithme tout de même assez basique, qui se base sur les réponses d’un questionnaire client. Ainsi, à la fin du questionnaire, le robot va proposer un niveau de risque entre 1 (risque faible) et 10 (risque élevé), que l’utilisateur pourra venir ajuster lui même s’il le souhaite.

5.1 Allocation d'actif

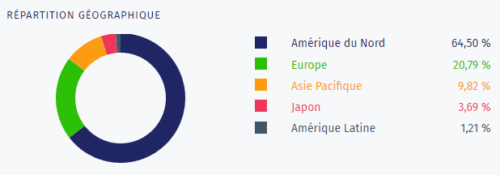

Ensuite, en fonction de ce niveau de risque, Yomoni effectue une allocation ou une répartition d’actif diversifiée à l’aide d’ETFs. Les ETFs sont des fonds passifs qui répliquent des indices boursiers comme le CAC40 en France ou le S&P500 aux Etats-Unis. Ils ont l’avantage de prélever beaucoup moins de frais de gestion que des fonds actifs classiques et ainsi de fournir de meilleures performances au client final. Chez Yomoni, contrairement à NALO, le nom et les sociétés de gestion des ETFs utilisés ne sont pas communiqués. La répartition se fait entre 8 et 15 ETFs, entre des ETFs actions, ETFs obligations, et ETFs matières premières en fonction du niveau de risque choisi. Cette répartition est diversifiée au niveau mondial, avec donc une forte exposition au marché des Etats-Unis, celui-ci représentant 60 % de l’indice MSCI World, du moins pour l’Assurance-Vie.

5.2 Analyse des performances

Il existe chez Yomoni un comité d’investissement qui est chargé de revoir et d’ajuster régulièrement les allocations des différents profils. Ainsi, il semble que Yomoni essaye de « battre le marché » avec une stratégie d’allocation macro pouvant varier en fonction de la situation économique mondiale. Cependant, si on regarde simplement les choses, pour le profil 10 le plus risqué, on ne manquera pas de noter que la performance suit celle des bourses mondiales et en particulier de l’indice MSCI World, tout en étant quelques voir beaucoup de points en dessous. Ainsi, si la performance entre 2016 et 2020 de P10 est de + 40,05 % [(1.07 * 1.104 * 0.898 * 1.227 * 1.076) – 1], celle du MSCI World sur la même période est de + 82,77 % [1.0815 * 1.2307 * 0.918 * 1.284 * 1.165) – 1], une différence de – 42.72 %.

Yomoni propose un outil très intéressant d’analyse et de comparaison de ses performances avec d’autres fonds : le Comparateur Y. Cependant attention car s’il on voit que Yomoni surperforme ici la plupart de ces fonds, ceux-ci comportent principalement des fonds actifs et par exemple on ne voit pas apparaitre d’ETFs sur le MSCI World proposés par BlackRock ou Vanguard.

5.3 Agréments des régulateurs

Yomoni est pour le moment la seule société de robot-advisor qui est agrémenté Société de Gestion (SGP) par l’AMF. C’est pourquoi, de notre compréhension, Yomoni peut offrir le Plan Épargne Action (PEA) et le Compte-Titre Ordinaire (CTO) contrairement à ses concurrents comme Nalo ou WeSave qui ont seulement une agrémentation CIF (Conseiller en Investissement Financier) de l’AMF.

Tout comme ses paires, Yomoni est identifié à l’ORIAS comme courtier en assurance, et est ainsi également régulé par l’ACPR, ce qui lui permet de proposer l’Assurance-Vie.

5.4 Distinctions

Rien qu’en 2021, Yomoni a reçu 13 distinctions et récompenses de la presse spécialisée pour ses différents produits, en particulier pour son Assurance-Vie.

6. Produits & services

6.1 Produits

Frais de gestion Assurance-vie, CTO et PEA

Assurance-Vie

- Assurance-vie : produit phare, l’assurance-vie en gestion pilotée Yomoni est un support qui permet d’investir de manière très flexible sur différents produits financiers (monétaire, actions, obligations d’états et d’entreprises, matières premières, etc.) tout en profitant du fameux avantage fiscal au bout de 8 ans de l’Assurance-Vie. Pour en savoir plus sur ce support, lisez notre guide Assurance Vie.

- Assurance-vie ESG : depuis 2020, Yomoni propose une version responsable de l’assurance-vie. Le principe reste le même mais l’ensemble des fonds ou ETFs retenus par Yomoni doivent respecter certains critères ESG (Environnementaux, Sociaux et de Gouvernance).

- Assurance-vie KID : ce contrat permet d’ouvrir une assurance-vie à vos enfants de moins de 18 ans

Plan Épargne Action (PEA) : le PEA pilotée, avec des frais de gestion en pourcentage des encours au lieu des frais de transactions fixes habituels, est une exclusivité de Yomoni. Ici une seule allocation au profil agressif P10 est proposée par Yomoni. En effet, le PEA se limite théoriquement à l’investissement en actions en Europe, même si grâce à certains mécanismes, les sociétés de gestion dont Yomoni fait partie, proposent désormais des fonds éligibles PEA sur les États-Unis ou sur de l’obligataire. Nous trouvons que les frais de 1,60 % sont assez prohibitifs par rapport à une gestion libre PEA classique avec un courtier comme Bourse Direct (voir notre comparatif PEA). Pour en savoir plus sur ce support, lisez notre guide PEA.

Plan Épargne Retraite (PER) bancaire (exclusivité Yomoni) : le PER est un produit d’épargne créer par la loi PACTE de 2019 pour favoriser la constitution d’un capital retraite. Pour se faire, celui-ci propose un avantage fiscal avec un report de l’imposition sur le revenu. Nous n’avons pas encore eu le temps de faire une fiche sur ce produit. Cependant, nous considérons pour le moment que celui-ci n’est avantageux que dans certaines situations 1) TMI > 41 % soit + de 75 000 € de revenu par an + 2) soit un projet d’achat de résidence principale ou alors age > 55 ans. Ici Yomoni a développé ses propres fonds de fonds pour son allocation, avec des frais de gestion de 1,00 %. Finalement on s’en sort avec des frais globaux entre 1,60 % et 0,50 % en fonction du risque et de l’avancement de la sécurisation du PER, ce qui reste trop élevé à notre avis par rapport aux PER de certains concurrents comme Linxea.

Compte-Titre Ordinaire (CTO) :

- CTO Gestion Pilotée : le CTO est donc plus flexible que le PEA car il n’y a pas de limites géographiques et de restrictions uniquement sur les actions. Yomoni propose donc différents profils de P3 à P4. Cependant, ici encore davantage, les frais de gestion annuel de 1,60 % nous paraisse prohibitifs par rapport à la concurrence donc vous pouvez vous en sortir pour certains avec 0 € de frais (voir notre comparatif CTO)

- CTO Personnes morales : même principe que ci-dessus mais pour une personne morale par exemple une entreprise, une holding patrimoniale, association ou une fondation. Cela constitue ainsi une offre de placement de trésorerie (cash-management) pour les sociétés.

Plan Epargne Entreprise (PEE) : ceci s’adresse aux entreprises souhaitant offrir à leurs collaborateurs une offre épargne. En général, les entreprises abondent jusqu’à une certaine limite, les versements annuels réalisés. Nous considérons ce produit comme particulièrement intéressante. En effet, les offres actuelles du marché sont souvent constituées de fonds actifs avec des frais exorbitants et des expériences & interfaces utilisateur très mauvaises.r

6.2 Services

Yomoni Society : accessible à partir de 100 000 € minimum chez Yomoni ou 250 000 € de patrimoine hors immobilier. Yomoni Society permet d’accéder à deux sous-services et ce totalement gratuitement, Yomoni se rémunérant déjà sur les frais de gestion :

- Une plateforme pour faire la situation sur votre patrimoine, analyser vos finances et réaliser un diagnostique complet afin d’identifier des leviers d’optimisation et des actions concrètes à mettre en œuvre. Il semble que la plateforme ne s’arrête pas que sur les valeurs mobilières mais traite également de l’immobilier (SCPI, etc.).

- Un conseiller dédié. C’est vraiment avantageux car un conseiller en Gestion de Patrimoine classique peut coûter particulièrement cher, en général au minimum 120 euros / heure. Cependant on ne pourra que recommander ici de rester critique sur les conseils prodigués. En effet, même si ce conseiller est tenu de respecter la règlementation et de vous proposer des produits adaptés à votre profil, celui-ci a intérêt à pousser les produits de Yomoni et ne vous proposera jamais les produits de la concurrence qui pourraient être plus avantageux. Mais pour cela, vous avez Graine d’investisseur ;).

- Des services supplémentaires. Par exemple il sera possible d’inclure des titres non cotés au sein de son PEA Yomoni, et ainsi de profiter d’avantages fiscaux versus avoir ces titres sur un CTO.

7. Présentation, fonctionnalités et options

xxx

1. Questionnaire

Les questions portent en général sur votre âge, vos revenus, et vos objectifs financiers. Vos réponses sont ensuite analysées par un algorithme, qui s’en sert pour vous proposer un portefeuille d’investissement personnalisé, adapté à votre projet — par exemple 20 % actions et 80 % obligations pour un client prudent qui dirait vouloir épargner en cas de coup dur. 24 questions

2. Allocation d'actif

xxx