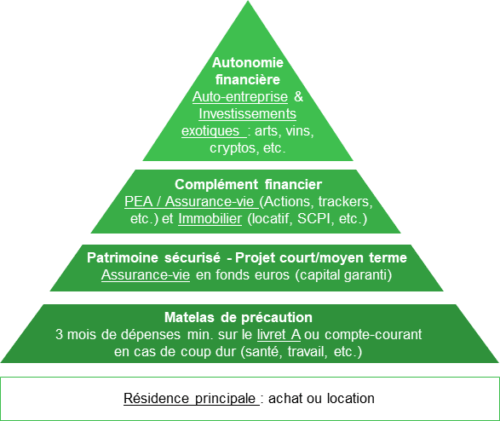

Parcours de l’investisseur

Suivez les étapes pour optimiser votre patrimoine !

Patrimoine Brut – Exemple d’allocation

Chez Graine d’investisseur, nous investissons nous même dans ce que nous recommandons

-

1

Notre Guide de l’épargne

-

2

Banque en ligne + CB gratuite

Placez-y votre épargne de précaution (Livret A ou LDDS) & économisez en moyenne 80 € par an

De notre avis, Boursorama propose actuellement le meilleur service (interface, produits, tarifs, hotline, taux de crédits)

-

PEL ouvert avant janvier 2015

Profitez du très bon rendement fixe de 2,50 % minimum – (Prélevements Sociaux de 17,2 % + IR sous certaines conditions) de votre PEL

La limite de versement est de 58 500 €. Nous ferons un article prochainement sur le PEL.

-

PEE ou PER-CO

Optimiser votre Plan Epargne Entreprise ou Plan Epargne Retraite Collective

Si vous la chance d’avoir des ETF dans votre plan entreprise placer vos fonds dessus. Sinon regarder les DICI des différents fonds disponibles, comparer les frais de gestion, les indices des fonds, et les performances passées, et choisissez une allocation optimale.

-

Assurance vie

Investissement court-terme ou long-terme défiscalisé au bout de 8 ans

Trouvez votre mix idéal entre les fonds euros garantis (~2 % / an) et les fonds/ETFs plus risqués (~ 7 % / an)

-

PEA et/ou PEA-PME

Investissement moyen-terme ou long-terme défiscalisé au bout de 5 ans (max 1 contrat de chaque type & versements max 225 000 € / personne)

ETFs Actions et quelques actions en direct

Rendement moyen espéré à long terme 7 % / an

-

Compte-Titre Ordinaire

Si votre PEA est complet ou si vous souhaitez investir sur des produits (Actions US, options, matières premières, etc.)

Nous vous conseillons les courtiers Degiro ou Interactive Brokers (USA)

-

Investir en Immobilier

Vous avez de la capacité d’emprunt que vous pouvez utiliser pour un investissement immobilier. Plusieurs solutions :

1) Investissement direct à crédit : Nouvelle Résidence Principale ou location LMNP (ou PINEL)

2) Investissement indirect à crédit : SCPI

3) Investissement indirect sans crédit : Crowdlending immobilier ou SII

-

Crypto-monnaies

Les crypto-monnaies permettent de diversifier et faire fructifier votre épargne (staking), et les nouvelles technologies (POS) sont moins énergivores.

Pour investir une partie de votre épargne (par exemple ~ 10 %) en crypto-monnaies, nous vous recommandons les plateformes suivantes : Binance (HK), FTX (USA) ou Coinbase (USA). En cas de montant important, rapatriez ensuite vos crypto-monnaies sur un cold-wallet comme Ledger.

-

Private Equity

Permet de défiscaliser environ 25 % des investissements annuels (jusqu’à 10 000 € / an). L’investissement en sociétés non cotés est très peu liquide (argent bloqué 8/10 ans) et très volatile, mais amène des rendements de ~12 % en moyenne

1) Investissement direct (très risqué, donc nécessaire de bien diversifier) : plateformes SoWeFund ou Incit financement

2) Investissement indirect (mais beaucoup de frais de gestion annuel) : FCPI / FIP (déjà diversifié, voir meilleurs FCPI)

-

P2PLending (crédits de particulier à particulier)

De nouvelles plateformes permettent de financer des crédits de particulier à particulier avec une rentabilité autour de 10 % / an brut (sans décompte des impôts de 30 % – Flat tax), soit environ 7 % net d’impôts

Les montants déposés sont répartis et investis en petit coupon de 5 € à 20 € par les robots des plateformes (diversification du risque)

Pour le moment nous recommandons ces 3 acteurs : Twino, Bondora et Mintos (plus disponible en France)

Attention, cet investissement reste assez risqué pour le moment dû au risque de piratage interne ou externe avec des précédents ayant survenus en Europe

Supports & Produits d’investissement

Pour commencer, nous vous conseillons de lire les 4 articles de notre Guide de l’épargne. Le temps de lecture estimé est d’une heure environ et cela vous donnera les bases nécessaires pour aborder de façon holistique votre épargne.

1. Banque en ligne : compte-courant & carte bancaire gratuite

Pour commencer votre parcours de nouvel épargnant, si ce n’est pas déjà fait, nous vous conseillons de passer sur une banque en ligne. En effet vous économiserez environ 80 € par an et vous aurez accès à un service souvent de meilleure qualité que les banques physiques. Nous vous conseillons Boursorama qui propose un compte courant avec une carte bancaire VISA Premier gratuite à vie, une excellente interface web et mobile, des virements instantanés gratuits, de bons taux pour un crédit conso ou immobilier, et une hotline disponible sur une plage horaire élargie. Dans la pratique vous pouvez faire une transition en douceur en gardant dans un premier temps les comptes de votre précédente banque.

2. Epargne de précaution : Livret A ou LDDS

Il est ensuite important de garder un matelas de sécurité en cas de coup dur : travaux, frais de santé ou dépenses matériels imprévus. En fonction de votre situation personnelle, 3 mois de salaire ou environ 5 000 € peuvent constituer le bon montant. Cet argent peut être placé sur un livret A ou un libret LDD, qui permettent de débloquer l’argent de façon immédiate, ils sont donc très « liquides ». Cependant, les rendements attendus sont souvent faibles (0,5 % pour le Livret A en 2021, surement 0,8 % en 2022), et il ne faudra pas y investir plus que le matelas de sécurité que vous avez déterminé. Une exception notable existe si vous avez la chance de détenir un PEL ouvert avant 2011 qui fournit un rendement brut garanti d’au moins 2,50 %, ce qui est exceptionnel aux conditions de marchés actuels.

3. (si existe) Optimiser son PEE ou PERCO

Si vous avez la chance d’avoir une entreprise qui vous propose un Plan Epargne Entreprise (PEE) ou un Plan Epargne Retraite COllective (PERCO), vous pouvez voir comment optimiser celui-ci. Nous ferons prochainement un article expliquant comment analyser les fonds disponibles de votre contrat, souvent dénommés « prudent », « équilibré » ou « dynamique ». En effet en analysant les Documents d’Information Clés pour l’Investisseur (DICI) vous pourrez comparer les frais de gestion, les indices sur lesquels ces fonds sont benchmarkés, la respectabilité ou non de critères responsables (ESG) et les performances passées.

4. Assurance-vie

L’assurance-vie est un produit de prévoyance mais aussi un des meilleurs produits d’épargne. Les contrats multi-supports vous permettent de placer en fonds euros à capital garanti avec un rendement autour de 2 % pour les meilleures assurances vie. Mais aussi et surtout, ils permettent d’investir sur des produits à capital non garanti mais plus performants de types ETFs actions ou obligataires, avec des rendements attendus autour de 7 % / an, ou sur des SCPI (immobilier papier). Après 8 ans, ce contrat permet de ne payer que 17,2 % sur une certaine partie des plus-values obtenues. De plus, il est possible d’ouvrir plusieurs contrats chez plusieurs courtiers, avec des bénéficiaires ou des produits différents par exemple.

5. PEA ou Compte-titre : investissements en bourse au long terme

L’investissement en bourse peut paraitre risqué et compliqué d’un premier abord. Cependant, grâce aux ETFs de plus en plus nombreux et une fois quelques concepts de bases posés, il n’en est rien. Le Plan Epargne Action (PEA) a été développé pour inciter les épargnants à investir dans les entreprises françaises et européennes avec des avantages fiscaux avantageux. Ainsi, au bout de 5 ans vous ne payerez que 17,2 % d’impôts sur les plus-values réalisés. Ce plan d’épargne si intéressant est limité à 150 000 € de versement pour le PEA ou pour le PEA-PME pris séparément, et à 225 000 € pour la somme des deux contrats. Une fois ces limites atteintes, si vous pourrez continuer à investir en bourse à l’aide d’un compte-titre Ordinaire (CTO).

De plus, il est désormais possible de concilier investissement en bourse et critères éco-responsables (voir exemples d’allocation ETFs ESG).

6. Immobilier : Résidence Principale, location (LMNP, nue-propriété, Pinel, SCI, etc.), SCPI, SIIC vs crowdfunding immobilier

Si l’immobilier doit être considéré dans votre patrimoine global, cette classe d’actif à des caractéristiques bien particulières. En effet déjà vous pouvez utiliser un effet de levier en vous endettant – désormais jusqu’à 35 % maximum depuis décembre 2020 – et vous devez vous-même loger quelque part, que ce soit votre résidence principale ou une location. Il existe une multitude de produits et de régimes fiscales pour investir en immobilier. Pour résumer, si votre situation si prête, chez Graine d’investisseur nous vous recommandons d’utiliser votre effet de levier disponible et soit d’investir dans votre résidence principale, soit en location, en direct sous le statut LMNP ou indirect (SCPI et autres). Nous vous recommandons également de regarder les autres produits qui pourraient être intéressant comme la SII ou le Pinel (bien qu’assez décrié). Nous préparons également plusieurs articles et outils sur le sujet, en attendant vous pouvez vous rendre sur Périance conseil. Attention, bien investir en immobilier demande du temps mais souvent les bénéfices suivent.

7. Private Equity : direct ou indirect (FCPI / FIP)

Ne souhaiteriez vous pas investir dans le nouveau Facebook français ? Grâce à de nombreuses plateformes en ligne, il est de plus en plus facile d’investir dans des sociétés non cotés, appelées Private Equity en anglais en opposition à Public Equity = entreprises listées en bourse. Si cet investissement est théoriquement le plus rentable (~12 % espéré), il est également le moins liquide – souvent 8/10 ans pour sortir de l’investissement, le plus risqué – 2/3 entreprises font faillites, et les frais des gestionnaires peuvent être très élevés. On distingue deux types d’investissements avec à chaque fois un ticket d’entrée minimum autour de 500 € :

- Plateformes pour investir en direct : SoWeFund ou Incit financement

- Investissement indirect en FCPI / FIP (voir meilleurs FCPI) – attention aux frais

En France, afin d’inciter les français à investir dans les PME, ces placements permettent d’obtenir une réduction d’impôts de 22 à 30 % (souvent 25 %) – dans la limite des 10 000 € annuelle de niche fiscale – et sont donc très intéressants.

8. Crypto-monnaies

La blockchain est l’avenir des transactions monétaires. Il est impossible de prévoir l’évolution du Bitcoin et autres crypto-monnaies dans les années qui viennent. De notré coté, nous pensons qu’à des fins de rendement et de diversification, il peut être pertinent d’avoir entre 0 % et 20 % en cryptos. Cet investissement doit être considérer comme un pari de type casino, avec une possibilitée de tout perdre. Il faut aussi avoir en tête que le Bitcoin est très consommateur en énergie et en ressources (carts graphiques) même si les autres cryptos sur le protocal Proof-Os-Stake le sont nettement moins. Les plateformes comme Binance, Kraken ou Coinbase permettent d’acheter et de conserver du Bitcoin, de l’Etherum, et autres cryptos-monnaies.

9. P2PLending

Comme son nom l’indice, le P2PLending est du prêt de particulier à particulier. De nombreuses plateformes existes dans différents pays avec des types d’investissements et de concepts différents. La plupart du temps, le montant placé est découpé en petite part de 5 ou 10 € sur des prêts déjà qualifiés (A, BB-, B2+, etc.) par des organismes partenaires, ce qui permet de diversifier énormément le risque et de limiter la casse en cas de défaut de paiement. Chez Graine d’investisseur, nous vous recommandons les 3 acteurs Twino, Bondora et Mintos (plus disponible en France) qui se concentrent sur les prêts à la consommation (voiture et autres) des pays de l’Est de l’Europe, comme l’Estonie ou la Pologne, lesquels conservent des taux d’intérêts en euros particulièrement élevés. Nous arrivons à avoir un rendement aux alentours de 9,8 % annuel en euros (voir notre patrimoine) depuis 5 ans. Attention toutefois, car un tel rendement n’est jamais possible sans, en contrepartie, s’exposer à un risque élevé. Ainsi, certains sites de P2PLending ont vu leurs dirigeants s’enfuir avec la caisse du jour au lendemain.

10. Exotiques : vins, arts, montres, sneakers & autres

Si vous avez une passion ou êtes expert dans un domaine en particulier, il peut être intéressant d’investir dans ce secteur. En effet, du fait de votre connaissance élargie sur un marché spécifique, vous pourrez faire de bonnes affaires en achetant bas et en revendant à un prix plus élevé.

Graine d’investisseur

Graine d’investisseur est le site français dédié à la gestion de patrimoine et à l’épargne en ligne. Ainsi, il propose une méthodologie propre, des guides précis pour le nouvel épargnant et chaque produit financier, ainsi que des comparatifs avancés des meilleurs investissements et placements en utilisant les dernières technologies de data visualisation. Optimiser vos finances personnelles et faites décoller vos rendements!